Az amerikai fogyasztónak egyre mélyebben kell a zsebébe nyúlnia, hogy fedezni tudja kiadásait. Úgy tűnik, hogy a világjárvány idején felhalmozott megtakarításaikat kezdik felélni az egyesült államokbeli lakosok.

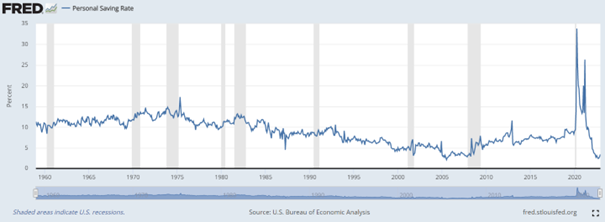

Az infláció 2021-ben beindult, 2022-ben felpörgött, 2023-ban pedig már mérséklődni látszik. Ugyan nem érte el a 40 éves csúcsértéket, de már így is csúnyán megtépázta az amerikai háztartásokat. Az alábbi grafikonon a személyes megtakarítási rátát láthatjuk. Ez a mutató százalékosan fejezi ki, hogy a személyes megtakarítás hogyan aránylik a személyes jövedelmekhez. A szürke színű időszakok gazdasági válságokat jelölnek.

Világosan látszik, hogy az indikátor történelmi mélypont közelében van, főleg a legújabb decemberi 3,4 százalékos adatból. Lényegében a fogyasztók alig tudnak félrerakni. Egyértelmű, hogy az emberek kiadásaik visszafogására kényszerülnek ezekben az időkben. Ez azért rendkívül aggasztó, mert az Egyesült Államokban a GDP közel 70%-át a háztartások fogyasztása teszi ki.

Ezzel párhuzamosan a központi bank tovább szigorít monetáris politikáján. A februári ülésén a FED 25 bázisponttal 4,5%-4,75%-ra emelte az irányadó kamatláb célsávját, ezzel már a második egymást követő ülésen vette vissza az emelés mértékét, de a hitelfelvételi költségeket így is 2007 óta látott legmagasabb szintre emelte. A szokásos sajtótájékoztató során Powell elnök megerősítette, hogy a dezinflációs folyamat korai szakaszban van, és hogy a kamatlábak még nem állnak kellően korlátozó szinten.

A cikk kedvéért most tekintsünk el attól, hogy a FED valóban magasan fogja-e tartani a kamatszintet 2023 teljes egészében, ahogy azt ígérik. A fogyasztó szempontjából ez talán nem is olyan fontos, hiszen az alapkamat fokozatosan fejti ki hatását. A tavaly márciusban megkezdett, rendkívül meredek kamatemelési pálya először az igazán kamatérzékeny szektorokat befolyásolta először. Ide tartozik az ingatlan- és a hitelkártyapiac. Mindkettő hatványozottan fontos a fogyasztó szempontjából.

Ingatlanpiac

Az ingatlanpiac állapotának felmérésére az egyik legalkalmasabb mutató az eladásra szánt új házak készletének nagyságát mutatja a jelenleg eladásra kerülő új házak számához viszonyítva. A mérőszám hónapokban van kifejezve, tehát azt jelzi, hogy a jelenlegi, újépítésű eladó lakások készlete a jelenlegi értékesítési arány mellett meddig tartana, ha megállna minden más építkezés.

Ezen mutató alapján sem következtethetünk jobb gazdasági körülményekre. A diagram alapján azt lehet megállapítani, hogy amikor ehhez hasonló magasságban, 10 hónap környékén volt a mutató, akkor mindig gazdasági válság következett.

Hitelkártyapiac

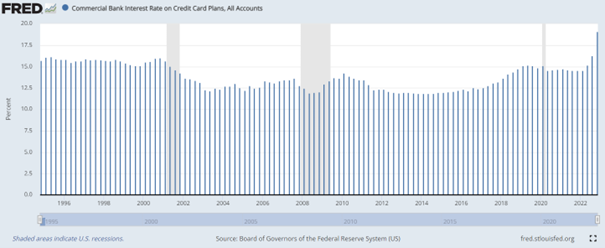

A hitelkártyapiacon szintén komoly változásokat láthatunk, itt is erősen kifejti hatását az évtizedek óta nem látott magas kamatkörnyezet. Ebben az esetben csak 1996-ig visszanyúló adatokra támaszkodhatunk, de az kijelenthető, hogy a fogyasztóknak még nem kellett ekkora kamatokat fizetniük az elmúlt években.

Mindez nem sok jót ígér az amerikai háztartások számára. A dezinflációs folyamatok enyhíthetnek a problémáikon, de ugyanakkor azt is fontos látni, hogy ez már a gazdasági lassulás jeleként is értelmezhető. A hitelkártya-kötelezettségek felhalmozódása a megszokott életmód fenntartására tett kísérlet. Ez különösképpen jellemző a társadalom szegényebb rétegeire.

Ha a hitelkártyakamatok még feljebb kúsznak, akkor elképzelhető, hogy egyre többen maradnak hoppon ebben az ördögi körben. Borús kilátások ezek, azonban fontos tisztán látni a fogyasztók helyzetét.

(Forrás: HOLDBLOG alapján)

(Borítókép: Depositphotos)